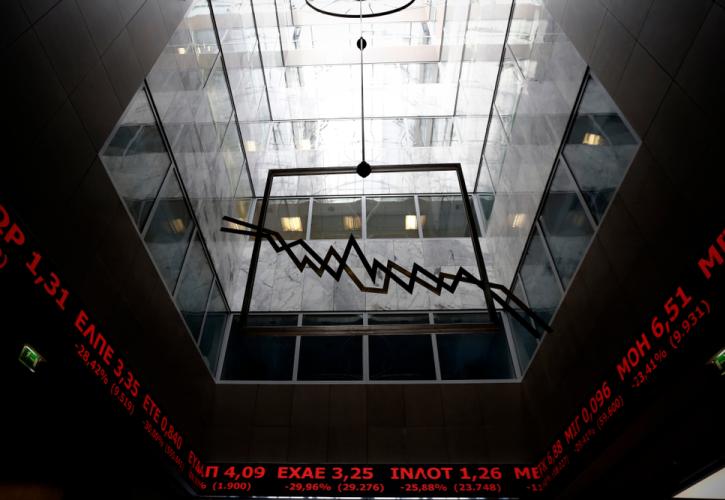

«Κύμα» ρευστοποιήσεων χτυπά την Ευρώπη, πιέσεις στη Wall Street με το Χρηματιστήριο να ακολουθεί σε αντίστοιχο τέμπο, κρατώντας ωστόσο μια πιο αξιοπρεπή εικόνα έναντι της πτώσης των μεγάλων διεθνών αγορών. Τα στοιχεία από τις ΗΠΑ αλλά και από την Ευρώπη και την Κίνα προκαλούν έντονο προβληματισμό στους επενδυτές αλλά και μεγάλη νευρικότητα.

Και όλα συνεχίζουν να περιστρέφονται γύρω από τους χειρισμούς των κεντρικών τραπεζών, με τα πρακτικά της Fed να δείχνουν προς την κατεύθυνση της συνέχειας των ήπιων αυξήσεων στα επιτόκια. Βέβαια τα δεδομένα από την αντίπερα όχθη, τόσο σε Ευρώπη (κυρίως Γερμανία) όσο και στην Κίνα δείχνουν ήδη μια περαιτέρω αποδυνάμωση της οικονομίας, καθώς οι επιθετικές αυξήσεις στα επιτόκια αρχίζουν να επιδρούν και «να δείχνουν τα δόντια τους».

Παράλληλα, μήνυμα για νέες αυξήσεις των επιτοκίων της ομοσπονδιακής τράπεζας των ΗΠΑ (Fed) έστειλε το μέλος του Δ.Σ. της τράπεζας και επικεφαλής της Fed στο Ντάλας, Λόρι Λόγκαν, μιλώντας στο πανεπιστήμιο Κολούμπια την Τετάρτη.

Οι αναφορές της Λόγκαν έρχονται αφότου δόθηκαν στη δημοσιότητα τα πρακτικά της συνεδρίασης της νομισματικής επιτροπής της Fed (FOMC) τον Ιούλιο, που αποφάσισε να μην προχωρήσει σε νέα αύξηση των επιτοκίων. Ωστόσο, τα σημάδια ισχύος που δείχνει η αμερικανική οικονομία το τελευταίο χρονικό διάστημα φανερώνουν πως η σύσφιξη της νομισματικής πολιτικής της Fed δεν «ψύχει» την οικονομία στον ρυθμό που θα ήθελε η τράπεζα.

Το παραπάνω επιβεβαιώνεται και από τις νέες θέσεις εργασίας στις ΗΠΑ. Συγκεκριμένα, συντριπτικά πιο πάνω από τις εκτιμήσεις των αναλυτών διαμορφώθηκαν οι νέες θέσεις εργασίας στις ΗΠΑ κατά τον Ιούνιο, σύμφωνα με τα στοιχεία της εταιρείας ADP που δόθηκαν την Πέμπτη στη δημοσιότητα. Ειδικότερα, τον περασμένο μήνα προστέθηκαν 497.000 νέες θέσεις εργασίας στον ιδιωτικό τομέα των ΗΠΑ έναντι 278.000 τον Μάιο. Οι αναλυτές που συμμετείχαν σε δημοσκόπηση του Reuters ανέμεναν μια μέτρηση στις 225.000 νέες θέσεις εργασίας. Πρόκειται για τον μεγαλύτερο αριθμό νέων θέσεων εργασίας από τον Ιούλιο του 2022.

Από την άλλη, στην Κίνα, ο δείκτης PMI των υπηρεσιών Caixin υποχώρησε περισσότερο από το αναμενόμενο στις 53,9 (έναντι 56,2 για το consensus), που αποτελεί μάλιστα το πιο αδύναμο μέγεθος από τον Ιανουάριο, έναντι των 57,1 μονάδων του προηγούμενου μήνα. Επιπλέον, ο σύνθετος PMI υποχώρησε από το 55,6 στο 52,5. Κατά τα άλλα, η τελική εκτίμηση του PMI υπηρεσιών της Japan Jibun Bank έφτασε στις 54 μονάδες τον Ιούνιο, υποχωρώντας από το επίπεδο ρεκόρ του προηγούμενου μήνα των 55,9.

Βέβαια το Χρηματιστήριο βρίσκεται σε μια ισχυρή bull market και όποιες μικρο - διορθώσεις αποτελούν κατά κύριο λόγο σήμερα αγοράς και επανατοποθέτησης.

Η αγορά αναμένει την ομιλία και τις προγραμματικές δηλώσεις του Κ. Μητσοτάκη. Ήδη ο Έλληνας πρωθυπουργός έχει στείλει ένα ισχυρό σήμα προς τις αγορές, εστιάζοντας στην αποπληρωμή δανείων του πρώτου μνημονίου νωρίτερα από το χρονοδιάγραμμα. «Θα είμαστε σε θέση πριν από τα τέλη του έτους να αποπληρώσουμε το χρέος, νωρίτερα από το χρονοδιάγραμμα», δήλωσε λίγες ημέρες πριν ο Μητσοτάκης κατά τη διάρκεια συνέντευξης που παραχώρησε στην τηλεόραση του Bloomberg στην Αθήνα. «Είναι μια δέσμευση προς τους επενδυτές», συμπλήρωσε ο ίδιος.

Ο Θέμος Φιωτάκης, παγκόσμιος επικεφαλής στρατηγικής στο FX & EM Macro, της Barclays αναφέρει στο insider.gr πως «η πραγματική δυναμική της πιστοληπτικής ικανότητας της Ελλάδας είναι αρκετά ισχυρότερη από ό,τι υπονοούν οι αξιολογήσεις των οίκων και συνάδει με άλλες καλύτερες - υψηλότερες αξιολογήσεις οικονομιών της περιφέρειας. Οι οικονομικές επιδόσεις θα καθορίσουν εάν πρόκειται για ένα κύκλο αναβαθμίσεων, αλλά οι συνθήκες εκκίνησης είναι θετικές. Όπως έχουμε αναλύσει, η Ελλάδα βρίσκεται μπροστά στον τρίτο της μεγακύκλο και έχει πολλές δυνατότητες όσον αφορά την ανάπτυξη, τη μετέπειτα πορεία της και την απόδοση των εγχώριων assets – ειδικά όσον αφορά τις μετοχές, ενώ και οι παγκόσμιες μακροοικονομικές δυνάμεις και οι εγχώριες εξελίξεις οδηγούν προς αυτή την κατεύθυνση. Όπως είχα υποστηρίξει ένα εκλογικό αποτέλεσμα φιλικό προς την αγορά ήταν απαραίτητη προϋπόθεση ως προς αυτό». Για το επόμενο διάστημα, τόσο οι φιλοαναπτυξιακές όσο και φιλικές προς το επιχειρείν πολιτικές και μεταρρυθμίσεις, προσφέρουν το χώρο για να «ξεκλειδώσουν» μια περαιτέρω δυναμική», σύμφωνα με τον ίδιο.

Να σημειωθεί πως παρά την ισχυρή ανάκαμψη από τον περσινό «πυθμένα», οι ελληνικές μετοχές εξακολουθούν να είναι εξαιρετικά φθηνές, τόσο σε σχέση με τους ιστορικούς μέσους όρους όσο και σε σχέση με τις αντίστοιχες μετοχές των αναδυόμενων αγορών και της παγκόσμιας αγοράς. Ο δείκτης forward P/E του ελληνικού δείκτη αναφοράς είναι στο 8x, ενώ ο δείκτης τιμής προς λογιστική αξία μόλις που ξεπερνά το 1x, σε σύγκριση με το 16x και 2,6x, αντίστοιχα, για τις ανεπτυγμένες αγορές και 11x και 1,5x για τις αναδυόμενες. Οι συμπιεσμένοι δείκτες αποτίμησης των ελληνικών μετοχών τις καθιστούν μια εξαίρεση μεταξύ των αναδυόμενων αγορών, λαμβάνοντας υπόψη το χαμηλό επιτόκιο της χώρας. Το ασφάλιστρο κινδύνου των μετοχών, που ορίζεται ως η απόδοση των μελλοντικών κερδών έναντι της απόδοσης του εγχώριου δεκαετούς, είναι υψηλότερα από το 8%, κοντά σε ιστορικά υψηλά επίπεδα, και είναι επίσης από τα υψηλότερα στις ανεπτυγμένες αγορές. Αυτό υποδηλώνει πως υπάρχει ένα σημαντικό περιθώριο για μια ενίσχυση των δεικτών αποτίμησης των μετοχών, καθώς η διάθεση ανάληψης περαιτέρου ρίσκου βελτιώνεται.

Επιστρέφοντας στο ταμπλό, επικράτησε κατά κύριο λόγο μια νευρικότητα, με τους επενδυτές να σπεύδουν να κλειδώσουν κέρδη βλέποντας τη διόρθωση των ξένων αγορών. Η συνεδρίαση ήταν καθαρά πτωτική από την έναρξή της, ενώ παρότι οι αγοραστές άρχισαν έστω και διστακτικά προς τα μέσα της συνεδρίασης να μαζεύουν την προσφορά, οι πωλητές πατώντας στη βάση των διεθνών πιέσεων δοκίμασαν να στείλουν την αγορά για δεύτερη φορά χαμηλότερα από τις 1.280 μονάδες.

Έτσι, ο Γενικός Δείκτης υποχώρησε κατά 1,23% στις 1.279,40 μονάδες με τον τζίρο στα 80,12 εκατ. ευρώ, εκ νέου σε αρκετά χαμηλότερα επίπεδα από τα 108 εκατ. ευρώ. Ο FTSE 25 σημείωσε πτώση 1,35% στις 3.083,54 μονάδες, ενώ ο τραπεζικός δείκτης υποχώρησε κατά 0,54% στις 1.019,47 μονάδες.

Οι τράπεζες έβγαλαν αντοχές και γενικότερα στις δημοπρασίες κατάφεραν να μαζέψουν τις απώλειες με την ΕΤΕ να κλείνει με απώλειες 1,52% στα 5,948 ευρώ, την Πειραιώς να υποχωρεί κατά 0,72% στα 3,038 ευρώ και την Alpha Bank στο -0,4% και τα 1,501 ευρώ. Από την άλλη, με ήπια κέρδη έκλεισε η Eurobank στα 1,5515 ευρώ.

Την αγορά προς τα κάτω τράηξε η μετοχή της ΕΕΕ που υποχώρησε κατά 2,69% στα 26,72 ευρώ, αλλά και οι ΜΟΗ, Μυτιληναίος, ΟΠΑΠ και Τέρνα Ενεργειακή.

Στο κόκκινο επίσης η Viohalco με απώλειες 1,99% στα 5,92 ευρώ, ενώ σταθεροποιήθηκε στα 26 ευρώ η Jumbo.

Έχασε τα 15 ευρώ ο ΟΤΕ, υποχωρώντας προς τα 14,81 ευρώ. Διαφοροποίηση για ΕΛΠΕ (0,52%), Ελλάκτωρ (1,05%), ΕΧΑΕ (0,54%), ΑΒΑΞ (5,71%). αλλά και ηπιότερα η Ideal και η Τεχνική Ολυμπιακή.

Να σημειωθεί πως μετά τη Μυτιληναίος, σειρά πήρα και η Πειραιώς όπου με μια έξοδο στις αγορές άντλησε 500 εκατ. ευρώ στο 7,25% ενώ εξελίξεις αναμένονται και στο πεδίο της διάθεσης μετοχών στα ΕΛΠΕ.

Συγκεκριμένα, στην από κοινού διάθεση μετοχών, με στόχο να αυξηθεί το free float της HELLENiQ ENERGY (πρώην ΕΛΠΕ) φαίνεται ότι προχωρούν, σύμφωνα με πληροφορίες, ο βασικός μέτοχος, δηλαδή ο όμιλος Λάτση και το ελληνικό Δημόσιο. Η Paneuropean Oil & Industrial (όμιλος Λάτση) ελέγχει άνω του 47% της εισηγμένης, με την πλευηρά του Δημοσίου να κατέχει 35,5% μέσω του ΤΑΙΠΕΔ. Πρόθεση είναι να δοθεί πακέτο μετοχών και από τις δύο πλευρές μέσω placement, ώστε να αυξηθεί η μετοχική διασπορά σε πάνω από 8,5% που είναι τώρα. Το ακριβές ποσοστό που θα διατεθεί και το timing αναμένεται να διευκρινιστούν το προσεχές διάστημα. Η μετοχή έκλεισε σήμερα με απώλειες 0,52% στα 7,71 ευρώ.